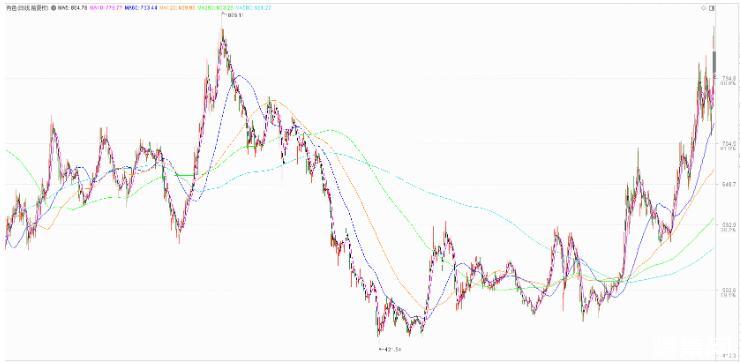

2020年金属铜强势上扬,逼近翻番创8年新高

发布时间:2021-02-22牛年开市,市场投资风格略有变化,大盘白马股高位回调,与此同时,顺周期、低估值等个股股价上行。2020年以来,有色板块成为市场一匹黑马,有色指数近期高点是866.75,创出两年多新高。相比高估值的酿酒、新能源汽车等板块,有色类个股估值也较为合理。又有安全边界,又有大宗商品的上行趋势,有色板块的投资逻辑是成立,且还有持续性。

通胀的三杆标尺——金属铜强势上扬

2020年新冠疫情席卷全球,各国政府为了抵御疫情,为了让经济不受到过大波及,央妈放水成为共识,低利率还将持续一段时间,而这轮水牛,带来的是通货膨胀,看得见的是大宗商品价格上涨。

要说衡量通货膨胀的标尺,多数人会想到黄金,正因如此黄金有硬通货一说。以美元计价的黄金,从2020年3月最低的1450.9美元/盎司,上涨至最高2089.2美元/盎司,黄金创出历史最高价,到目前为止黄金自1450的低点以来,涨幅超过20%。

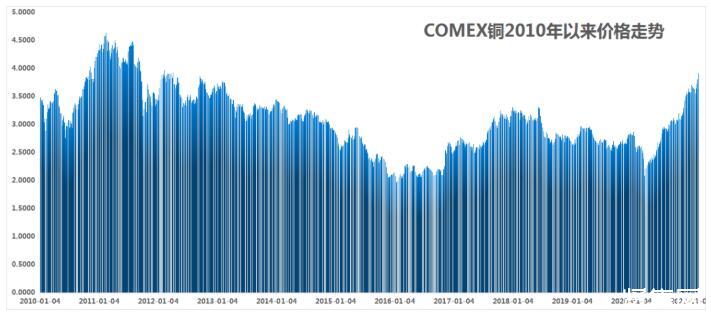

但黄金之外,衡量硬通货的标尺还有国际原油与金属铜。这两个通货标尺,均是美国期货市场中的重要组成部分。在NYMEX(纽约商业交易所)市场中,原油系列产品有轻质原油、取暖油、汽油等,此外还有铂金、钯金等交易品种。在COMEX(纽约金属交易所)市场中,除了重头戏的黄金外,还有白银与铜。可以说美国两个重要的期货市场,交易品种主要是贵金属一族、能源石油和工业金属铜。

贵金属、能源和工业金属,用这三杆标尺来衡量全球的通货膨胀程度,精准度将大幅提升。这三个分别代表:不可再生的稀有金属,当前世界的主流能源和工业用途最广的工业金属之一。用此三大标尺,可界定温和型、持续型甚至是恶化型通胀,从中找寻投资机会。

近期,国际原油价格不断上涨的新闻刷屏,WTI原油价格突破60美元/桶,也带动A股的中石油、中石化大象股上涨。本文再说另一个通胀标尺——铜。铜是重要的工业金属,也属大宗商品范畴,通胀情况下会利好铜价上涨。

关于铜的历史地位和重要性,下面这4个介绍来自百科,供参考:

(1)人类文明发展史经历过青铜时代,能够以金属铜命名,足以说明其重要性。此外,新石器时代和青铜时代之间的过渡以前称为铜器时代,当时铜工具与石器一起使用。

(2)中东地区铜的使用历史可追溯到公元前9000年,在伊拉克北部发现的一个铜坠饰,其历史可追溯到公元前8700年。有证据显示,金和陨铁(除熔融铁)是人类仅次于铜的金属。

(3)铜的文化作用非常重要,特别是在货币方面。公元前6至3世纪的罗马人使用铜块作为货币。

(4)铜被广泛应用于仪表、罗盘、航空、航天、雷达、涡轮、轴瓦、轴套、海洋工业、舰船、人类饮水管道、家用电器、各种货币和工艺美术品、形状记忆合金、超弹性和减震性合金等。同时用来制造各种高强、高韧、高导电、高导热和高耐蚀的重要零件。

黄金自2月低点以来,上涨20%左右,原油自6.5美元/桶的低点上涨800%以上,铜的涨幅介于两者之间。COMEX铜目前在3.93美元,2020年3月的低点是1.97美元,一年多时间价格接近翻番。目前美铜正挑战4美元,已创出2012年以来的新高。

数据来源:Choice金融、巨丰投顾

铜概念个股涨势良好向好周期或将持续

在全球流动性充裕之势下,大宗商品的价格呈上行走势,这时候考虑通胀的标尺不应只局限于黄金,综合考虑原油和铜,更能比对当前的货币流动性水平。2020年,新冠疫情下,绝大多数商品价格呈现V型走势、先跌后涨,下半年特别是四季度以来,大宗商品全线走强。进入2021年,在全球经济复苏预期和海外央行宽松政策的支撑下,金属、化工、农产品等商品价格进一步上涨,并接连创下近年来的新高。

对于目前市场,高盛预测因预计出现巨大供应缺口,将12个月铜目标价上调至10500美元/吨。美银认为,在全球主要发达经济体采取宽松政策,带来通胀不断上行的情况下,大宗商品将成为主要收益资产。此外,除了刺激政策留下的巨大流动性,给了大宗商品上涨的可能性之外,制造业的迅速恢复,以及带动的大宗商品强劲需求,也是重要的因素。

在A股中金属铜相关概念股有江西铜业、铜陵有色等13只个股。从市值及净利润来看,江西铜业和铜陵有色是行业前两名,目前两者市值相差3倍。从最近一期三季报看,江西铜业净利润15.32亿元,铜陵有色7.34亿元。在净利润上2亿元的铜业上市公司中,盛屯矿业净利增速52.59%,博威合金增速7.14%,尤其是盛屯矿业去年股价上涨70%以上,在铜业个股中业绩较好,涨幅居前。

数据来源:Choice金融、巨丰投顾

从机构持股比例和持股家数看,白银有色、海亮股份居前。另外,一年内券商研究报告数量指标中,博威合金、楚江新材居前,江西铜业、云南铜业、盛屯矿业的研报数量高于市场平均水平。

有色金属高歌猛进股市、期市、现货全面开花

股市有色金属板块持续高温背后,多品种期货和现货价格创出新高。

当地时间2月19日,LME三个月期铜创2011年9月以来新高;LME三个月期镍创2014年9月以来最高水平;LME三个月期锡创2011年8月以来最高水平。与此同时,对应现货品种也创出阶段新高。

2月19日A股盘面上,有色金属板块指数创2017年9月以来新高,多只个股涨停。有机构认为,在清洁能源革命背景下,新的铜需求空间将被打开,全球精铜供需缺口将逐步扩大,铜价中枢有望进一步抬升。随着高镍三元电池的推广,镍需求增量空间将打开。

期、现、股“三市齐燃”

文华财经数据显示,当地时间2月19日,LME三个月期铜收涨3.89%,至每吨8941美元,盘中最高上摸8995美元,为2011年9月以来最高位,该合约实现周线三连涨。

当日LME三个月期镍最高至19810美元,创下2014年9月以来最高水平;LME三个月期锡盘中触及2011年8月以来的最高水平26365美元。

2月19日,国内期货市场夜盘交易时段,有色金属期货延续当天日盘强势。其中,沪铜期货主力合约最高至66470元/吨,亦创下九年多新高;沪镍期货主力合约盘中触及146980元/吨,创下2019年9月以来新高;沪锡期货主力合约创下2015年5月该合约上市以来新高193830元/吨。

A股有色板块近期也迎来了爆发行情。Wind数据显示,2月19日,申万一级有色金属指数最高至4879.70点,为2017年9月以来新高。成分股方面,宁波富邦(7.990,0.73,10.06%)、园城黄金(3.840,0.35,10.03%)、章源钨业(6.920,0.63,10.02%)、锡业股份(15.170,1.38,10.01%)、株冶集团(6.710,0.61,10.00%)均涨停。

现货端同样创新高。上海有色网数据显示,2月19日,电解铜均价报63240元/吨,比前一日上涨555元/吨,创2011年9月以来新高;电解镍均价报142800元/吨,较前一日上涨2950元/吨,创2019年9月以来新高;锡均价报178750元/吨,较前一日上涨7250元/吨,创2012年2月以来新高。

相关行业上市公司获益

受益于有色金属涨价,相关行业上市公司2020年获益。

铜行业的上市公司中,如*ST鑫科(1.930,0.05,2.66%)预计2020年扭亏为盈,实现归属于上市公司股东的净利润5500万元-6600万元。公司表示,2020年公司通过淘汰铜加工板块落后产能,推动产品结构调整,主营业务盈利能力实现了稳定的增长。

紫金矿业(13.640,0.35,2.63%)预计2020年实现归属于上市公司股东的净利润64.5亿元-66.5亿元,同比增长50.56%-55.23%。公司表示,业绩预增主要是2020年主要矿产品产量较2019年增加。其中,铜产量同比增长23.29%。

镍行业上市公司中,科力远(3.920,0.14,3.70%)预计,2020年公司归属于上市公司股东的净利润为4500万元-6000万元。公司称,报告期内公司实现了节支降本、增收提效,主营业务规模持续增长带动公司利润水平大幅改善。其中,受益于丰田HEV市场需求持续增长影响,公司HEV上游产业链泡沫镍、电池极板等产品销量随产能逐步释放持续增长,常德力元、湖南科霸、科力美等公司的利润贡献也得到大幅提升。

新需求将打开增量空间

国际货币基金组织最新《世界经济展望》预测,2021年全球经济将增长5.5%,2022年全球经济将增长4.2%。全球经济显著复苏将拉动铜的需求。

海通证券(12.330,0.25,2.07%)认为,碳中和要求电力行业逐步向清洁能源转型,有望拉动电网投资,而我国电力用铜需求占比高达48.5%,“碳中和”将带来新的精炼铜需求,有利于铜价中枢回升。

安信证券有色金属首席分析师齐丁预计,2021年-2023年,清洁能源领域新增铜需求占当年全球铜消费总量比例分别为6.65%、7.15%、7.80%。“全球精铜供需缺口将逐步扩大,铜价中枢有望进一步抬升。”

电解镍品种方面,五矿经易期货认为,2020年四季度以来,国内精炼镍的整体需求呈现淡季不淡的特征,新能源和合金方面对镍的需求拉动表现尤为显著,这也是推动近期镍价持续走强的重要因素。

业内人士表示,随着新能源补贴的逐渐退坡,成本问题将成为电动车厂商首先关注的重点,因此单位电量成本更低的高镍三元电池渗透率有望快速提升,电池需求有望成为未来镍需求最大的领域。

对于锡价的中长期走势,锡业股份在1月27日披露的调研纪要中称,全球经济复苏是大势所趋,大宗商品价格全面上扬,多数大宗商品供求关系持续改善,价格屡创新高,锡的后期价格支撑较强。该纪要还显示,公司2019年锡原矿金属生产量为44986吨,在经过选矿后实现3万吨左右的锡自产金属量。